Causas económicas de los crashs

|

A continuación, se analizan las principales razones que suelen desencadenar estos eventos:

Sobrevaloración de activos

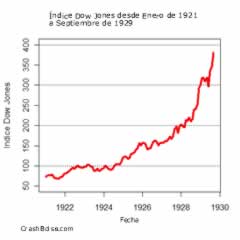

Uno de los catalizadores más comunes de los cracks bursátiles es la sobrevaloración de activos. Cuando los inversores inflan artificialmente los precios de los valores o activos, se crea una burbuja especulativa que, eventualmente, estalla, arrastrando consigo a los mercados.

El fenómeno de las burbujas especulativas comienza con una subida de los precios por encima del crecimiento demostrado de la economía. Esto atrae a un gran número de inversores, a menudo personas que desean beneficiarse de este aumento exponencial.

La inversión puede ser masiva en un gran número de valores (efecto rebaño). La afluencia de capital conduce a una subida importante en el mercado de valores. Llega entonces una fase en la que sólo los inversores más sofisticados quedan fuera de la burbuja.

La sobrevaloración de activos es un fenómeno que actúa como una chispa potencial para desencadenar cracks bursátiles. A continuación, se exploran las facetas de este factor determinante:

- Burbujas especulativas. La sobrevaloración a menudo surge de burbujas especulativas, alimentadas por la euforia irracional de los inversores. En estos periodos, la demanda excesiva de un activo en particular impulsa su precio a niveles desproporcionadamente altos, desconectándose de los fundamentos económicos subyacentes.

- Efecto manada. La psicología del mercado desempeña un papel importante en la sobrevaloración de activos. Cuando los inversores observan que otros están obteniendo ganancias significativas, el temor a perder oportunidades se apodera de ellos, dando lugar a un efecto manada donde muchos participantes del mercado siguen la tendencia, inflando aún más los precios. Los crashs no sólo tienen su origen en los excesos especulativos, sino también en la psicología de los inversores. Los operadores se ven arrastrados por comportamientos miméticos, sobre todo cuando las caídas son muy abultadas durante varios días, haciendo que los inversores acepten perder gran parte del valor de lo invertido para recuperar liquidez ante el temor de que se produzca un derrumbe mucho mayor.

- Manipulación del mercado. En algunos casos, la sobrevaloración puede ser resultado de prácticas fraudulentas o manipuladoras. Actores malintencionados pueden difundir información falsa o realizar transacciones diseñadas para influir en los precios, llevando a una percepción distorsionada del valor real de los activos.

- Inyecciones de liquidez excesivas. La política de inyección masiva de liquidez por parte de los bancos centrales puede contribuir a la sobrevaloración de activos. Si bien esta estrategia puede ser efectiva para estimular la economía, también puede crear un entorno propicio para la toma de riesgos excesivos, ya que los inversores buscan rendimientos más altos en un ambiente de bajos tipos de interés.

- Correcciones bruscas. Cuando la sobrevaloración alcanza su punto máximo, se vuelve insostenible y puede desencadenar correcciones bruscas en los precios de los activos. La repentina toma de conciencia de los inversores sobre la discrepancia entre los precios y los fundamentos puede provocar una venta masiva, dando lugar a un crash bursátil.

- Importancia de la valoración realista. Para prevenir la sobrevaloración de activos, es esencial que los inversores y reguladores adopten enfoques más realistas en la valoración. La transparencia, la evaluación de riesgos y la comprensión fundamentada del valor intrínseco son herramientas fundamentales para mantener la estabilidad en los mercados financieros.

En síntesis, la sobrevaloración de activos es un fenómeno complejo y multifacético que puede desencadenar eventos desestabilizadores en los mercados financieros. Reconocer las señales de sobreexuberancia y promover prácticas de inversión más prudentes son pasos cruciales para mitigar los riesgos asociados a este factor.

Falta de regulación efectiva

La ausencia de una regulación sólida y efectiva puede permitir comportamientos arriesgados y prácticas financieras poco éticas. Sin medidas adecuadas para supervisar y limitar la especulación excesiva, se crea un terreno propicio para la inestabilidad financiera.

La falta de regulación efectiva constituye un factor crítico que puede agravar la vulnerabilidad de los mercados financieros, abriendo la puerta a prácticas de riesgo y comportamientos desestabilizadores. Una regulación inadecuada o laxa permite que se gesten condiciones propicias para la toma de riesgos excesivos y decisiones financieras imprudentes.

Entre los aspectos de esta falta de regulación se pueden destacar:

- Supervisión insuficiente. La supervisión insuficiente por parte de las autoridades regulatorias puede llevar a un escenario en el cual las instituciones financieras operan sin un adecuado escrutinio. Esto crea un entorno propicio para la acumulación de riesgos sistémicos, ya que las prácticas financieras poco transparentes pueden proliferar sin restricciones.

- Complejidad financiera no regulada. En un mundo financiero cada vez más complejo, la falta de regulación adecuada para abordar instrumentos financieros sofisticados puede dar lugar a situaciones de riesgo incontrolado. Productos financieros complejos, como derivados y estructuras colaterales, pueden escapar a la atención regulatoria, contribuyendo así a la inestabilidad del sistema.

- Falta de coordinación internacional. La ausencia de una coordinación efectiva entre las entidades reguladoras a nivel internacional agrega otra capa de complejidad al problema. Los mercados globales requieren una supervisión coordinada para evitar lagunas regulatorias que podrían ser explotadas por actores financieros sin escrúpulos.

- Resistencia al cambio regulatorio. La resistencia al cambio por parte de actores del mercado y presiones políticas puede obstaculizar la implementación de regulaciones más estrictas. La falta de voluntad para adaptarse a las condiciones cambiantes del mercado puede perpetuar prácticas obsoletas y aumentar la vulnerabilidad del sistema.

- Impacto de las nuevas tecnologías. Hoy en día, los crashs bursátiles pueden verse amplificados en gran medida por las nuevas tecnologías informáticas. Los inversores, tanto pequeños accionistas como los grandes fondos, establecen una serie de límites de pérdidas automáticos que hunden aún más el mercado, provocando un efecto de retroalimentación. Además, cada vez hay un mayor acceso a la información sobre los mercados en tiempo real a través de Internet, y los rumores o noticias se expanden de forma viral provocando una reacción casi inmediata de los inversores. Para contrarrestar el pánico, los mercados de valores tales como París, Londres, Frankfurt y Wall Street establecen salvaguardias. Los cierres anticipados por un período suficientemente largo pueden ayudar a calmar el fenómeno.

- Necesidad de regulación proactiva. La regulación efectiva no solo debe abordar las prácticas pasadas, sino anticiparse a posibles riesgos emergentes. Una regulación proactiva, basada en la comprensión profunda de las dinámicas del mercado, es esencial para mantener la estabilidad financiera a largo plazo.

Crisis económicas

El vínculo estrecho entre los cracks bursátiles y las crisis económicas profundiza la complejidad de estos eventos, ya que ambos se alimentan mutuamente en un ciclo destructivo. Examinemos detenidamente cómo las crisis económicas contribuyen a la materialización de los crashes bursátiles:

- Recesiones como desencadenantes. Las recesiones económicas, caracterizadas por una contracción significativa de la actividad económica, a menudo actúan como desencadenantes de cracks bursátiles. La disminución en la producción, el aumento del desempleo y la disminución de la confianza del consumidor pueden generar un círculo vicioso que debilita la salud general de los mercados financieros.

- Crisis de deuda. Las crisis económicas también pueden manifestarse como crisis de deuda, donde la incapacidad de los países o las empresas para cumplir con sus obligaciones financieras conduce a una cascada de consecuencias negativas en los mercados. La incertidumbre sobre la solvencia de los deudores puede desencadenar pánico entre los inversores y precipitar cracks bursátiles.

- Desajustes comerciales y desconfianza. Los desajustes en las relaciones comerciales, como los déficits comerciales persistentes o las tensiones geopolíticas, pueden generar desconfianza en los mercados. Los inversores, temiendo el impacto negativo en la economía, pueden retirarse rápidamente de los mercados financieros, exacerbando la caída de los precios de los activos.

- Efecto dominó en la economía real. El impacto de los cracks bursátiles no se limita al ámbito financiero; se extiende a la economía real. La disminución de la inversión y el acceso restringido al crédito pueden afectar negativamente la capacidad de las empresas para operar y expandirse, lo que a su vez contribuye a la recesión económica.

- Respuestas gubernamentales. Las respuestas gubernamentales a las crisis económicas, si bien pueden ser necesarias para estabilizar la economía, a veces generan incertidumbre adicional en los mercados. Las decisiones políticas mal gestionadas o la falta de coordinación pueden exacerbar la volatilidad financiera y precipitar caídas en los precios de los activos.

- Importancia de la resiliencia económica. Fomentar la resiliencia económica a través de políticas fiscales y monetarias adecuadas es esencial para mitigar el impacto de las crisis económicas en los mercados financieros. La capacidad de resistir y recuperarse de los choques económicos es fundamental para prevenir cracks bursátiles prolongados.

Falta de confianza

La confianza es un componente fundamental en el funcionamiento saludable de los mercados financieros. Cuando la confianza se ve erosionada, las consecuencias pueden ser devastadoras, dando lugar a un entorno propicio para cracks bursátiles. Exploramos los aspectos clave de la falta de confianza y su impacto en la estabilidad financiera:

- Desconfianza institucional. La falta de confianza a menudo surge de la percepción de que las instituciones financieras y reguladoras no actúan con integridad. Escándalos financieros, prácticas poco éticas y la falta de transparencia contribuyen a la desconfianza de los inversores, debilitando la credibilidad del sistema.

- Pérdida de confianza del consumidor. La confianza del consumidor es un indicador clave de la salud económica. Cuando los consumidores pierden confianza en la estabilidad económica futura, pueden reducir sus gastos, lo que afecta directamente a las empresas y, por ende, a los mercados financieros.

- Volatilidad y pánico del mercado. La falta de confianza puede desencadenar volatilidad extrema en los mercados financieros. Los inversores, temiendo pérdidas significativas, pueden entrar en pánico y vender activos rápidamente, exacerbando la caída de los precios y generando un ciclo de negatividad autoalimentado.

- Rumores y desinformación. La propagación de rumores y desinformación contribuye a la falta de confianza. La velocidad a la que se difunden las noticias en la era digital puede llevar a reacciones impulsivas basadas en información no verificada, aumentando la volatilidad y erosionando la confianza del mercado.

- Crisis de confianza sistémica. Cuando la falta de confianza se convierte en sistémica, afecta no solo a individuos o empresas, sino a la integridad misma del sistema financiero. Los inversores pueden retirarse masivamente, las instituciones financieras pueden enfrentar dificultades de financiamiento y la economía en su conjunto puede sumergirse en una espiral descendente.

- Transparencia y restauración de la confianza. La transparencia en las operaciones financieras y la aplicación efectiva de regulaciones son fundamentales para restaurar la confianza. Los esfuerzos por garantizar que la información sea precisa, accesible y comprendida por todos los participantes del mercado son pasos críticos para reconstruir la confianza perdida.

- Papel de las políticas gubernamentales. Las políticas gubernamentales juegan un papel muy importante en la gestión de la falta de confianza. La comunicación clara y medidas efectivas para abordar las preocupaciones del mercado son esenciales para restablecer la confianza de los inversores y estabilizar los mercados financieros.

Eventos inesperados

La incertidumbre inherente a los mercados financieros se intensifica cuando eventos inesperados, a menudo impredecibles, irrumpen de manera abrupta. Estos eventos pueden desencadenar cracks bursátiles, generando volatilidad y provocando respuestas impulsivas por parte de los inversores. Vamos a examinar más detalladamente esta categoría impredecible:

- Factores externos e incontrolables. Eventos inesperados, como desastres naturales, crisis geopolíticas, pandemias u otros fenómenos impredecibles, están fuera del control de los participantes del mercado. Estos eventos pueden generar un clima de incertidumbre que afecta la toma de decisiones y desencadena reacciones en cadena en los mercados.

- Impacto en la psicología del inversor. La llegada repentina de eventos inesperados puede afectar la psicología de los inversores, generando miedo y nerviosismo. La imprevisibilidad de estos eventos puede llevar a decisiones impulsivas, como la venta masiva de activos en un intento de minimizar las pérdidas.

- Volatilidad repentina. Los eventos inesperados son propensos a desencadenar picos repentinos de volatilidad en los mercados. La falta de preparación para tales acontecimientos puede exacerbar la reacción de los inversores, llevando a movimientos drásticos en los precios de los activos en un corto período.

- Respuestas regulatorias y de mercado. La aparición de eventos inesperados a menudo desencadena respuestas regulatorias y de mercado: suspensiones temporales del comercio, ajustes en los circuitos de seguridad y medidas extraordinarias por parte de las autoridades pueden ser implementadas para calmar la volatilidad y restaurar la estabilidad.

- Necesidad de resiliencia. La capacidad de recuperación ante sorpresas inesperadas se convierte en un activo valioso para mantener la estabilidad y evitar que los eventos aislados se transformen en crisis a gran escala.

- Evaluación de riesgos y estrategias de contingencia. Para mitigar el impacto de eventos inesperados, los inversores deben adoptar prácticas de evaluación de riesgos más robustas y desarrollar estrategias de contingencia. La diversificación de carteras y la preparación para escenarios impredecibles son elementos clave en la gestión efectiva de riesgos.

- Adaptabilidad y aprendizaje continuo. Dada la inevitabilidad de los eventos inesperados, la adaptabilidad y el aprendizaje continuo son fundamentales. Los inversores y las instituciones financieras deben estar preparados para ajustar sus estrategias en función de la evolución de situaciones imprevistas, reconociendo que la capacidad de adaptación es esencial en un entorno cambiante.

Hay quien opina que pueden producirse acontecimientos caóticos en la Bolsa u otros escenarios sin que sea posible predecirlos ni tengan causa real (aunque luego se busque una explicación lógica), como sugiere la "teoría del cisne negro" del experto en derivados Nassim Nicholas Taleb.

Los eventos inesperados representan una variable constante en los mercados financieros. La capacidad de anticipar, adaptarse y responder de manera efectiva a estos eventos impredecibles es vital para mantener la estabilidad y prevenir cracks bursátiles desencadenados por factores fuera del control directo de los participantes del mercado.

Teorías matemáticas sobre los cracks

La caracterización matemática de los movimientos del mercado de valores es objeto de un intenso interés. La hipótesis convencional de que los mercados bursátiles se comportan de acuerdo con una distribución normal o Gaussiana aleatoria es incorrecta. Los grandes movimientos en los precios (es decir, los crashs) son mucho más comunes de lo que se predice en una distribución normal. Una investigación del Instituto Tecnológico de Massachusetts muestra que hay pruebas de que la frecuencia de los crashs bursátiles sigue una ley de potencia cúbica inversa. Este y otros estudios sugieren que los crashs de la Bolsa son un signo crítico auto-organizado en los mercados financieros.

En 1963, Benoît Mandelbrot propuso que, en lugar de seguir una ruta aleatoria estricta, las variaciones en los precios de las acciones ejecutaban un vuelo de Lévy. Un vuelo de Lévy es una ruta aleatoria que, de vez en cuando, es interrumpida por grandes movimientos.

En 1995, Rosario Mantegna y Gene Stanley analizaron un millón de registros del índice S&P 500, calculando los beneficios durante un período de cinco años. Su conclusión fue que los beneficios de la Bolsa son más volátiles que una distribución de Gauss, pero menos volátiles que un vuelo de Lévy.

Los investigadores continúan estudiando esta teoría, en particular mediante simulación por ordenador del comportamiento de multitudes, y la aplicabilidad de los modelos para reproducir fenómenos similares a los crashs bursátiles.